Lo shale gas, forma non convenzionale di questa fonte energetica, potrebbe contribuire a cambiare radicalmente i rapporti di forza a livello geopolitico. I Paesi che al giorno d’oggi sono infatti i principali esportatori di gas naturale, come la Russia, potrebbero veder diminuire drasticamente in futuro la domanda da parte di chi è invece fornito di risorse potenzialmente immense di questo tipo di gas. La potenza che maggiormente potrebbe sfruttare questo potenziale è la Cina

Seconda parte QUANTO SHALE GAS? – Lo shale gas non è presente solo negli USA, anzi. Grandi riserve sono state trovate in molti paesi. Uno studio pubblicato all’inizio di quest’anno dall’Advanced Resource International (ARI), una società di consulenza esperta in gas non convenzionale, per conto dell’EIA, ha stimato la quantità di risorse commercialmente estraibile di shale gas a livello globale in 163 tcm (187,5 tcm contando gli USA). Una quantità enorme. Il dato è ancora più impressionante se si considerano non solo le riserve commercialmente estraibili, ma il totale delle risorse stimate (risked gas in-place): 624 tcm. Risorse così ampie potrebbero essere in grado di soddisfare il fabbisogno mondiale per duecento anni. Da notare che queste riserve riguardano solo lo shale gas. Se si aggiungono le riserve di gas convenzionale, stimate attorno ai 400 trilioni di metri cubi, il fabbisogno mondiale sarebbe soddisfatto per più di 300 anni.

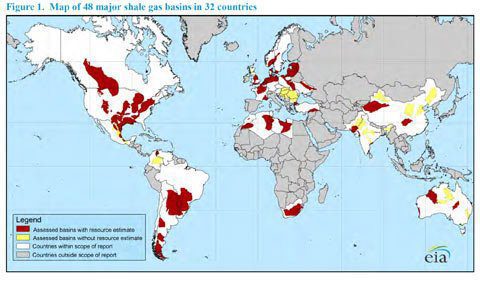

DOVE SI TROVA LO SHALE GAS? – La caratteristica più interessante di come sono distribuite le risorse di shale gas a livello globale, è la sua presenza in molti paesi dove la produzione di gas è assente o comunque molto bassa. E’ chiaro come in alcuni mercati lo shale gas potrebbe diventare un “game changer”, ossia l’elemento in grado di capovolgere gli equilibri energetici. La figura mostra chiaramente la sua distribuzione – va notato che le aree grigie sulla mappa non sono state oggetto dello studio da parte dell’ARI, che resta comunque il più accurato finora pubblicato. Ad esempio, la Francia che importa tutto il gas che consuma, ci si aspetta abbia nel suo sottosuolo ben 5.100 MMC. Mentre la Polonia, che dipende per il 65% del suo fabbisogno di gas dalla Russia, ha risorse stimate nel proprio sottosuolo per 5.300 MMC. Il paese con le più ampie riserve è la Cina, ben 36.100 MMC a fronte di un consumo interno di 109 MMC nel 2010. Sufficienti a soddisfare il fabbisogno cinese per più di trecento anni. Anche Argentina, Messico e Sudafrica ne possiedono grandi quantità (alla fine dell’articolo una tabella riassumerà le riserve di shale gas presenti).

LE CONSEGUENZE GEO-ECONOMICHE – Nel 2009, l’effetto combinato dell’improvvisa disponibilità di grandi quantità di gas naturale negli Stati Uniti e la riduzione dei consumi di gas a causa della crisi economica, hanno provocato una sovrabbondanza di gas naturale negli Stati Uniti. Nel giro di pochi mesi le importazioni statunitensi di LNG sono crollate e ciò ha reso disponibile maggiori quantità di gas sugli altri mercati, in particolare per l’Europa. Ciò che si è verificato è stato un vero e proprio cambio di paradigma nel mercato del gas a livello globale. E chiamarlo rivoluzione non è esagerato. L’aspettativa di maggiori importazioni di LNG dagli Stati Uniti ha aumentato gli investimenti nel settore del LNG. A tale scopo, nel 2007 negli USA erano presenti cinque terminal per la rigassificazione e c’erano ben 24 progetti (approvati) per la costruzione di nuovi terminal o per l’aumento della capacità di rigassificazione di quelli esistenti. Nel settembre 2011 sei nuovi terminal erano stati completati e uno era in costruzione. Anche in Qatar si è investito per l’aumento della capacità di liquefazione per gas diretto verso gli USA. Mentre il boom dello shale gas ha compromesso direttamente uno dei più grandi progetti della Gazprom: l’export del 90% del gas prodotto dai giacimenti di Shtokman (a nord della penisola di Kola) verso gli Stati Uniti, ritardata fino al 2018 a causa della riduzione della domanda degli USA. Il risultato è stato che oggi la maggiore capacità dei terminal è sottoutilizzata, provocando perdite per gli investitori e un sostanziale aumento dell’incertezza, soprattutto per i paesi produttori.

MODELLO AMERICANO DA ESPORTAZIONE? – Il successo dello shale gas negli Stati Uniti ha creato un certo entusiasmo tra le compagnie del settore e tra molti governi, intenzionati a replicare l’esperienza americana altrove per produrre il proprio gas naturale e così rafforzare la propria sicurezza energetica. Ma il modello di business americano è, e resterà unico. Perciò difficile da replicare, soprattutto in Europa, dove le preoccupazioni ambientali potrebbero rappresentare un ostacolo molto difficile da superare in alcuni paesi. Una recente legge del parlamento francese, ha vietato tutte le trivellazioni in cui si utilizzino tecnologie simili all’hydraulic fracturing. Se lo sviluppo della produzione di questa risorsa fuori dagli USA avrà successo, lo si saprà solo fra qualche anno. Alcune analisi prevedono che sostanziali produzioni di shale gas in Europa, così come in Cina, non ci saranno prima del 2020. Nonostante i tempi lunghi, però, il fatto che le maggiori compagnie petrolifere stiano investendo molto nel settore, è la prova di un impegno di lungo periodo e della fiducia nel positivo sviluppo dello shale gas.

LE CONSEGUENZE GEOPOLITICHE – Nonostante le incertezze sul futuro sviluppo di questa forma di gas a livello globale, lo shale gas ha già posto le basi per un cambiamento degli equilibri geopolitici dell’energia. La disponibilità di maggiori quantità di LNG sul mercato ha avuto alcuni effetti impensabili fino a qualche tempo fa. La novità è stata rappresentata dal fatto che in Europa il prezzo di circa il 15% del gas proveniente dalla Russia è stato rinegoziato senza tener conto dei prezzi del petrolio. In un mercato, come quello del gas, dove i prezzi sono indicizzati al prezzo dell’oro nero e i contratti di fornitura sono firmati per lunghi periodi (anche decenni), è qualcosa di prodigioso. Se la quantità di gas per cui sarà posto un tetto al prezzo dovesse allargarsi nei prossimi anni, la Russia si vedrebbe privata di un’arma importantissima per la sua politica estera: la manipolazione al rialzo dei prezzi del gas grazie alla posizione monopolistica sul mercato europeo. Utilizzata nell’ormai famosa disputa con l’Ucraina nel 2009. Il mercato potrebbe imboccare una strada che lo trasformerebbe da monopolistico a uno dominato dai compratori. Perciò, ancor prima che un singolo metro cubo di shale gas sia prodotto in Europa, è già possibile considerarlo un “game changer”. E’ proprio la volontà di affrancarsi il più possibile dalla dipendenza dal gas russo, la forza che ha spinto il governo polacco a investire fortemente nello sviluppo interno dello shale gas. Oggi la Polonia è all’avanguardia nell’esplorazione delle proprie riserve e alla fine del 2011 si potrà avere un quadro più chiaro dell’effettiva quantità di shale gas presente e, soprattutto, dei costi per estrarlo.

CHI PERDE? – Sicuramente la Russia, al centro del nuovo equilibrio che si sta delineando. Vale la pena ricordare che si tratta del paese con le maggiori riserve di gas convenzionale, che è il primo esportatore dell’oro blu al mondo e il suo secondo produttore dopo gli Stati Uniti (primi produttori dal 2009, grazie allo shale gas). Se i cambiamenti in Europa dovessero diventare duraturi (ciò avverrebbe solo con una produzione ‘europea’ dello shale gas) il gigante energetico dovrebbe trovare nuovi acquirenti per il suo gas. Sarebbe inevitabile che Mosca guardi a Est, verso i grandi consumatori di gas naturale asiatici: verso la Cina. Il gigante cinese è il paese che aumenterà più rapidamente il consumo di gas nei prossimi decenni. Nell’ultimo piano quinquennale (2011-15) presentato nel marzo 2011, è stato stabilito l’obiettivo di un incremento dell’uso di gas naturale per il 2015 dall’attuale 4% circa del mix energetico all’8%. Che in termini assoluti significa un consumo di 260 MMC nel 2015 (oggi di 109 MMC). Ottime notizie per la Russia? Sembrerebbe di no.

COSA FA LA CINA – In realtà, come abbiamo visto, la Cina possiede le più vaste riserve di shale gas e sembra fortemente intenzionata a sfruttarle al meglio. Le compagnie cinesi si sono già mosse e stanno investendo nel settore, forti “dell’autorizzazione” espressa nell’ultimo piano quinquennale, dove si pone l’obiettivo di esplorare e sfruttare lo shale gas presente nel sottosuolo cinese. Le prime esplorazioni sono iniziate in luglio e i risultati, secondo il capo della Sinopec, Fu Chengyu, “hanno superato le aspettative”. Il problema della tecnologia è stato superato grazie ad un accordo firmato nel 2009 tra la Cina e gli Stati Uniti che prevedeva di aiutare le compagnie cinesi nella fase di esplorazione per la valutazione delle riserve presenti nel sottosuolo e di incoraggiare una cooperazione “tecnica” tra le compagnie dei due paesi, al fine di favorire gli investimenti congiunti per l’estrazione dello shale gas. Un segnale forte dell’intenzione della Cina di non legarsi a forniture che prevedono contratti a lungo termine, è lo stallo con la Gazprom sulla costruzione del gasdotto dalla Siberia della portata di 30 MMC all’anno di gas. Motivo dello stallo: i prezzi considerati troppi alti da parte dei cinesi. E’ chiaro che le prospettive per la Russia sono drammatiche. Un rapporto del Baker Institute for Public Policy della Rice University, prevede una riduzione della quota di mercato russa in Europa per la vendita di gas che passerebbe dagli attuale 27% al 13% nel 2040. Sembra chiaro che in prossimo futuro la Russia sarà costretta a cambiare il suo modello di business. Ci sembra che lo shale gas nonostante ci siano ancora dubbi e rischi sul suo possibile sviluppo a livello globale, abbia fin da ora comportato significative conseguenze per il mercato del gas naturale e abbia posto le basi per un possibile spostamento e ridefinizione dell’equilibrio geopolitico dell’energia. Nei prossimi anni, grazie a nuove esplorazioni e informazioni più accurate sui costi di produzione delle riserve presenti nei vari paesi, si avrà sicuramente un quadro più definito.