Lo scorso novembre la valuta cinese è divenuta la quinta moneta al mondo per utilizzo nei pagamenti internazionali, passando dalla quota d’impiego dello 0,63% fatta registrare nel gennaio 2013 all’attuale 2,17% e superando così dollaro canadese e australiano. Il motivo di tale crescita risiede nel processo d’internazionalizzazione della moneta intrapreso dalle Autorità nel 2009. Perchè questo processo, seppur ancora limitato, è molto importante?

UNA STRADA, DUE CORSIE – Una moneta si considera pienamente internazionalizzata solo nel momento in cui si dimostra in grado di svolgere le tre funzioni fondamentali (mezzo di pagamento comunemente accettato, unità di conto, riserva di valore) anche al di fuori del Paese d’origine, essendo utilizzata e/o trattenuta oltre i confini dello Stato emittente. Sebbene l’esempio per antonomasia sia chiaramente costituito dal dollaro, sono molteplici le valute che, nel corso degli ultimi cinquant’anni, hanno cercato di scalfirne l’egemonia. Mentre euro, marco tedesco e yen giapponese hanno tutte fallito il sorpasso nei confronti del biglietto verde, oggi una nuova rivalità sembra delinearsi a est. La progressiva apertura della Repubblica popolare cinese (RPC) verso il mondo intero, intrapresa nel 1978 da Deng Xiaoping e tradottasi in continui e crescenti surplus di parte corrente, ha spinto l’élite politica a considerare con un sempre maggior interesse la possibilità di promuovere l’internazionalizzazione della propria moneta. Il fine ultimo sarebbe portare il renminbi a rivestire il ruolo di valuta di riserva. Per poter raggiungere questo obiettivo, il politburo ha adottato una strategia a due corsie, incentivando l’utilizzo della moneta tanto per operazioni di parte corrente quanto per investimenti. Il forte interesse con cui Pechino ha perseguito negli ultimi anni questo obiettivo dimostra come la tipica concezione delle relazioni internazionali, secondo la quale una superpotenza viene considerata tale quando dimostra di essere in grado di proiettare la propria capacità politico-militare oltre i confini nazionali, assuma una sfumatura propria anche all’interno della scienza economica.

PERCHÉ INTERNAZIONALIZZARE? – Il possedere una moneta impiegata nel panorama internazionale comporta tanto benefici, quanto criticità per lo Stato che ne regola l’emissione. Qualora il renminbi si dimostrasse in grado di svolgere la funzione di valuta di riserva, l’appetito a livello internazionale per strumenti denominati in valuta cinese crescerebbe. Ciò si dovrebbe tradurre in un aumento della domanda di titoli di Stato cinesi e di gran parte degli altri strumenti finanziari denominati in renminbi a beneficio del Governo e del settore privato, che vedrebbero notevolmente ridotti i costi di indebitamento. Il maggior capitale disponibile dovrebbe favorire l’internazionalizzazione delle compagnie (di natura finanziaria o meno), determinando un ritorno in termini di know how e capacità di management, elementi fondamentali per un’economia come quella cinese, che si trova in piena fase di sviluppo. Nonostante il signoraggio e un accresciuto potere politico nella regione siano altri benefici da tener presente, i rischi da affrontare per il raggiungimento di una piena internazionalizzazione sarebbero notevoli. Una totale liberalizzazione per operazioni di conto capitale, potrebbe portare a un notevole incremento del grado di volatilità dei flussi di capitale tanto in entrata quanto in uscita, con effetti destabilizzanti per la moneta e per l’economia cinese, specialmente se considerata l’esistenza della bolla immobiliare in atto.

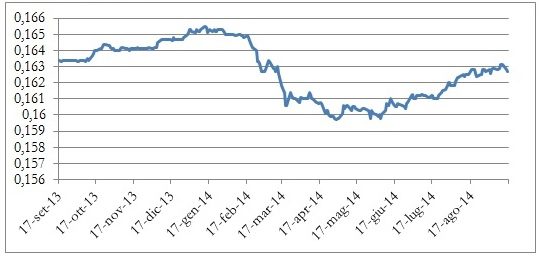

IL CAMMINO È TORTUOSO – Nel corso degli ultimi anni il trend di apprezzamento della moneta cinese rispetto alle altre quattro grandi protagoniste del panorama internazionale (dollaro americano, euro, sterlina britannica e yen giapponese) è stato netto. Tuttavia, mentre le politiche monetarie espansive adottate da eurozona, Gran Bretagna e Giappone hanno alimentato ulteriormente il fenomeno già in atto, l’implementazione del cosiddetto tapering al programma di quantitative easing introdotto dalla Federal Reserve (FED), la forte ripresa dell’economia americana e il rallentamento fatto registrare dalla controparte cinese hanno recentemente posto il renminbi entro un trend di deprezzamento rispetto al dollaro americano. Nonostante gli ultimi dati rilasciati dall’amministrazione doganale cinese riferiscano di un surplus di parte corrente attestato attorno ai 60 miliardi di dollari americani nel corso dello scorso gennaio, fenomeno che avrebbe dovuto portare a un apprezzamento del renminbi, il deflusso netto di capitali fatto registrare da Pechino ha portato la valuta cinese a deprezzarsi, nello stesso mese, dello 0,7% rispetto al biglietto verde. Questo dato va ad aggiungersi al repentino deprezzamento dello yuan nei confronti della moneta americana fatto registrare nel primo trimestre dello scorso anno.

IMPLICAZIONI – Quali le possibili evoluzioni dunque ? Mentre l’economia cinese rallenta, una valuta sempre più debole potrebbe divenire uno strumento utilizzato dall’élite politica della RPC per dare nuovo slancio al settore delle esportazioni, che in gennaio ha riportato un calo del 3,3% rispetto all’anno precedente. Alcuni tra i maggiori analisti finanziari attendono un continuo deprezzamento della valuta, che a fine anno potrebbe tradursi in una perdita di potere d’acquisto del 3% nei confronti del biglietto verde. Tuttavia, la recente diminuzione delle riserve ufficiali da 3,99 trilioni di dollari americani del luglio 2014 a 3,84 trilioni dello scorso gennaio evidenzia quanto sia forte il coinvolgimento della People’s Bank of China (PBOC) al fine di ridimensionare il fenomeno in atto. Un renminbi dal valore in caduta, infatti, accentuerebbe l’attuale emorragia di capitali. Una situazione di questo tipo potrebbe rivelarsi potenzialmente disastrosa per molte compagnie cinesi che, avendo in pancia un notevole quantitativo di passività finanziarie denominate in dollari americani, vedrebbero drasticamente ridotta la loro capacità di ripagare il servizio sul debito estero contratto, con conseguente rischio di default. In secondo luogo, un mancato intervento da parte della PBOC andrebbe poi a minare lo stesso processo d’internazionalizzazione del renminbi. In periodi di particolare turbolenza dei mercati finanziari, una moneta, mantenendo il proprio tasso di cambio relativamente stabile, si configura come naturale riserva di valore per gli attori in cerca di un “porto sicuro” ove dirigere i propri capitali. Il “peg” (tasso di cambio fisso) renminbi/dollaro americano reintrodotto nel 2008 dalle Autorità cinesi era inteso anche a dare un segnale di stabilità in questa direzione. Proseguire il processo d’internazionalizzazione significa tuttavia implementare una progressiva liberalizzazione del conto capitale, riducendo così la capacità d’intervento della PBOC su questioni riguardanti il tasso di cambio della moneta cinese.

CONCLUSIONI – Il percorso intrapreso dalle Autorità si dimostra particolarmente tortuoso e non privo di ostacoli. Se da un lato tale processo trova un evidente appoggio nella solida capacità commerciale della RPC e nei numerosi accordi di currency swap siglati con autorità bancarie centrali di molti Paesi in via di sviluppo e non, è bene considerare anche le numerose criticità di natura interna. La fiducia posta dagli operatori di mercato verso la stabilità del sistema finanziario americano, a seguito dello scoppio della crisi originata dal collasso di Lehman Brothers nell’ottobre 2008, ha provato come la possibilità che si verifichi un sorpasso del renminbi ai danni del biglietto verde come valuta di riserva, similmente a quanto avvenuto nella prima metà del secolo scorso tra dollaro e sterlina, è da escludersi almeno nel medio periodo. In aggiunta a ciò, la necessaria evoluzione verso un modello di sviluppo maggiormente sostenibile per l’economia cinese rischia di imbrigliare il renminbi in un gioco dalla difficile soluzione, allungando notevolmente i tempi per il raggiungimento di una piena internazionalizzazione.

Andrea Braga

[box type=”shadow” align=”alignleft” ]

Un chicco in più

Polvere e Storia – In un mondo economicamente dominato dall’America è lecito chiedersi se il renminbi sia realmente in grado di elevarsi alla pari del dollaro statunitense. Eppure le cronache raccontano che in soli 10 anni, più precisamente dal 1914 al 1924, il biglietto verde passò dall’essere totalmente inutilizzato a livello internazionale al divenire la valuta dominante del globo terracqueo. Nel 1913, difatti, il dollaro americano si trovava, né più, né meno, nella stessa posizione in cui versava il renminbi nel 2009. Così come la valuta cinese, prima dell’avvio del processo d’internazionalizzazione, la moneta americana:

- Non veniva utilizzata come fonte di credito per concludere scambi commerciali a livello internazionale;

- Non veniva impiegata per denominare obbligazioni vendute a investitori stranieri;

- Rappresentava una quota esigua delle riserve ufficiali detenute dalle banche centrali straniere e dai loro Governi. Il punto di svolta si costituì con il Federal Reserve Act del 1913.

Tramite il suddetto atto veniva quindi istituita dal Congresso americano una Banca centrale (la FED), che avrebbe finalmente operato come prestatore di ultima istanza e fornito liquidità al sistema finanziario in caso di necessità. Questa riforma, congiuntamente allo shock derivante dal primo conflitto mondiale, portò immediatamente l’economia americana a crescere del 25% tra il 1914 e il 1919, mentre il Regno Unito vedeva una leggera contrazione del PIL.

[/box]