Analisi – Fed, ora si cambia! È stato questo l’annuncio storico del Presidente della Banca centrale statunitense all’edizione “virtuale” del Simposio di Jackson Hole lo scorso agosto. In questa prima parte di una serie a due puntate affrontiamo le ragioni della riforma della strategia di politica monetaria a Washington.

PRIMA

Il Simposio di Jackson Hole costituisce l’evento dell’anno per gli studiosi di economia monetaria e gli investitori di tutto il mondo. Il raduno estivo dei principali banchieri centrali tra le montagne del Wyoming ha assunto negli ultimi anni sempre maggior risonanza. A Jackson Hole si sono infatti poste le basi per i recenti sviluppi nella conduzione della politica monetaria nelle maggiori economie avanzate. Tali sviluppi erano inimmaginabili due decenni fa. Il fatto che quest’anno il Simposio si sia tenuto in streaming causa Covid-19 non ha certo rotto la tradizione di sorprese. Anzi, quella del 27 e 28 agosto 2020 verrà ricordato come una delle edizioni più significative. Durante il suo intervento il Presidente della Federal Reserve (Fed) Jerome Powell ha annunciato una svolta storica per l’Istituto di cui è alla guida. Dopo un anno e mezzo di analisi, incontri pubblici e conferenze accademiche, il Comitato di politica monetaria (FOMC) ha aggiornato all’unanimità il documento “costituzionale” che inquadra il suo doppio mandato. Nella precedente versione, datata 2012, lo Statement on Longer-Run Goals and Monetary Policy Strategy prevedeva che la Banca centrale manovrasse il suo tasso nominale di riferimento a brevissimo termine, il federal funds rate, per perseguire i due obiettivi di stabilità dei prezzi e massima occupazione. Fin dagli anni Novanta, quindi ben prima dell’emanazione del primo documento otto anni fa, l’ha fatto seguendo una strategia denominata inflation targeting flessibile. Secondo questo approccio la Banca centrale doveva ancorare l’inflazione annua al target del 2% (valore ottimale in termini di stabilità economico-finanziaria e equità sociale) e minimizzare deviazioni in entrambi i sensi dell’occupazione dal suo livello massimo e non inflazionistico.

Embed from Getty ImagesFig. 1 – Un’immagine del simposio di Jackson Hole di quest’anno, che si è svolto online

LA CADUTA DEL TASSO D’INTERESSE NATURALE

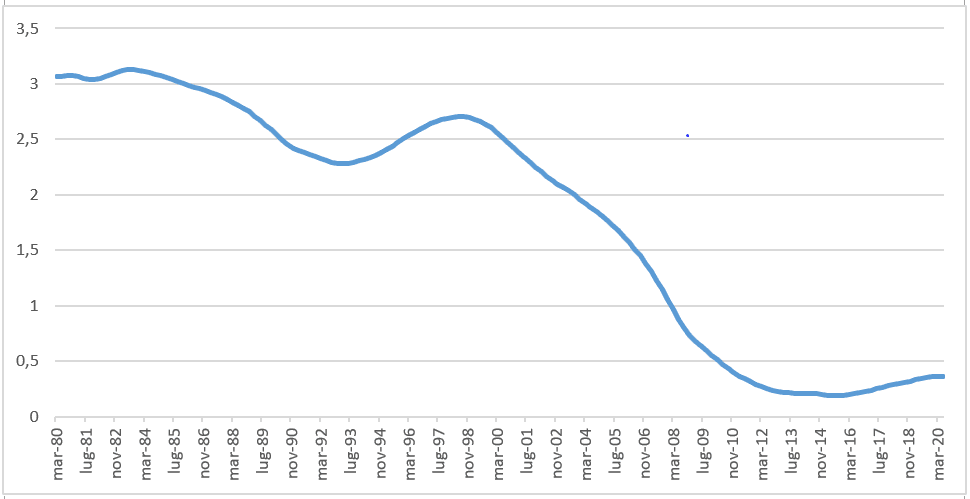

Quali sono le ragioni profonde che hanno condotto la Fed ad avviare il processo di revisione? La principale causa è la caduta sostanziale del tasso d’interesse naturale negli Stati Uniti a partire dalla fine degli anni Ottanta, in particolare nell’ultimo ventennio. Si tratta del tasso d’interesse reale compatibile con un’economia che cresce al suo potenziale e che ha un’inflazione stabile. Come tutte le variabili macroeconomiche definite “naturali”, “potenziali” o “di lungo periodo”, questo tasso di equilibrio non è osservabile, ma deve essere stimato. È fondamentale farlo, pur tenendo conto dell’incertezza del risultato. Nel caso specifico il tasso d’interesse naturale costituisce un parametro di riferimento per la banca centrale. Attorno a esso stabilizza l’economia, aggiustando il federal funds rate e influenzando i tassi d’interesse su tutte le altre scadenze. Per molteplici ragioni che non dipendono dalla politica monetaria, come l’invecchiamento demografico e il rallentamento della crescita della produttività, il tasso d’interesse naturale negli Stati Uniti è calato (Fig. 2). Ora è vicino a zero e rimarrà su questi livelli per molti anni.

Fig. 2 – Tasso d’interesse naturale negli Stati Uniti (in percentuale) dal 1980 a oggi. La metodologia di calcolo usata è quella di Laubach e Williams (2003) | Fonte: Federal Reserve Bank of New York, Measuring the Natural Rate of Interest

Data l’evoluzione della sua “stella polare”, la Fed ha quindi visto erodere strutturalmente la sua libertà d’azione convenzionale nel sostenere il Paese in caso di contrazione. Infatti, con un target inflazionistico annuale del 2% il federal funds rate naturale, che è un tasso nominale, è calato attorno al 2-3%. Il pericolo di portare il tasso d’interesse ufficiale a zero è diventato, da caso limite di teoria economica, minaccia reale di tutti i giorni. È il problema dell’effective o zero lower bound, che si inasprisce ulteriormente quando le aspettative inflazionistiche si correggono al ribasso rispetto al target. Vediamo un esempio per comprendere la gravità del meccanismo. Assumiamo che a causa di uno shock negativo alla domanda aggregata come la Covid-19 l’economia entri in recessione e l’inflazione cali al di sotto del suo valore-obiettivo. La politica monetaria non risulta abbastanza espansiva perché il federal funds rate è già stato portato a zero. Dopo mesi il rimbalzo è debole e l’inflazione latita. In un regime incentrato sull’inflazione annua, dopo un certo tempo, famiglie, imprese e mercati finanziari prendono atto dei limiti dell’intervento monetario nell’adempiere al doppio mandato. Di conseguenza aggiustano in modo persistente al ribasso le aspettative inflazionistiche rispetto al 2%. Ciò aumenta i tassi d’interesse reali, che si ricavano sottraendo ai tassi d’interesse nominali il tasso d’inflazione corrente o attesa. Comprime ulteriormente l’inflazione corrente, generando alla peggio deflazione, e provoca effetti depressivi di maggiore durata. Il panorama attuale è esattamente quello sopracitato. Per fronteggiare la crisi del coronavirus, la Banca centrale statunitense ha potuto tagliare da inizio marzo il federal funds rate di un solo punto e mezzo percentuale, da 1,75-1,5% a 0,25-0%. Si pensi che nelle ultime nove recessioni, meno cruente di quella odierna, le riduzioni del costo del denaro negli Stati Uniti sono state in media di cinque punti percentuali. Il dispiegamento delle innovative misure non convenzionali si è certamente rivelato necessario. Ciononostante, è evidente che l’annual inflation targeting codificato nel 2012 non è più efficace in un contesto con un tasso d’interesse naturale così basso. La politica monetaria formalmente ultra-accomodante non è in pratica sufficientemente stimolante. Ne sono chiara testimonianza la faticosa ripresa che si è avuta nei primi anni post-Grande Recessione e il fallimento reiterato della Fed nel portare l’inflazione al 2% anno dopo anno. È probabile che tali dinamiche abbiano avuto un impatto negativo sulle aspettative inflazionistiche, rafforzando la minaccia dell’effective lower bound prima della pandemia. Non sono notizie confortanti per il presente e il futuro.

L’APPIATTIMENTO DELLA CURVA DI PHILLIPS

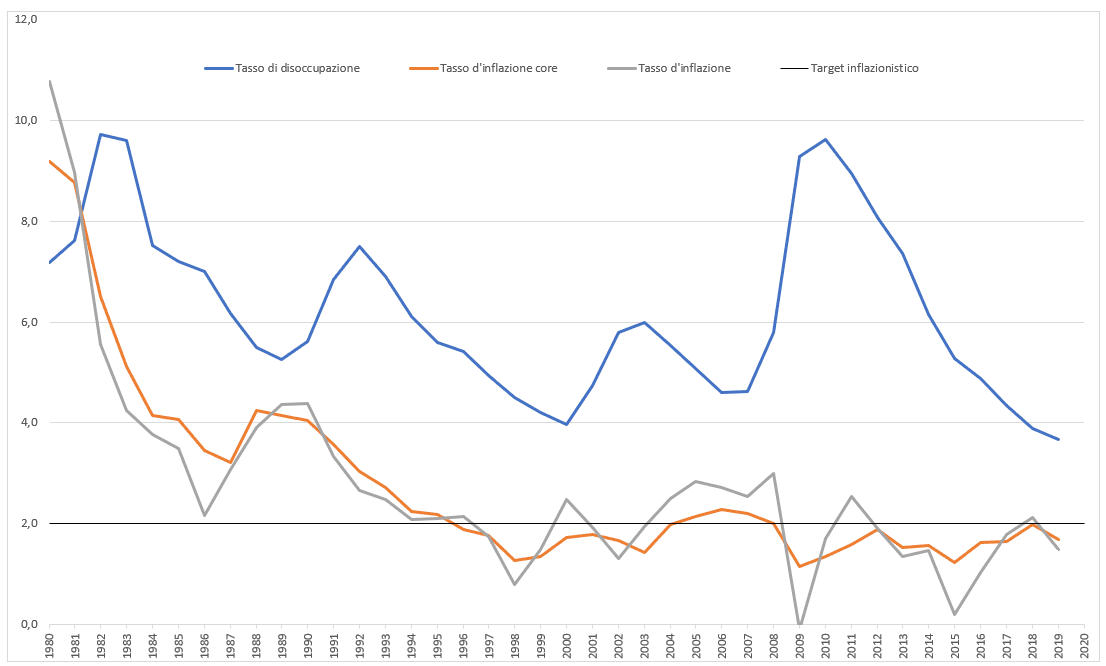

La seconda causa della mossa della Fed sta nell’appiattimento della curva di Phillips. Questa curva descrive la correlazione tra divario della disoccupazione dal suo livello naturale (non inflazionistico) e variazione dell’inflazione. Fino agli anni Duemila il rapporto tra le due componenti esisteva ed era di segno negativo. Per esempio, una disoccupazione troppo bassa generava pressioni sui salari reali, su altri costi d’impresa e poi sui prezzi. La Fed era ben consapevole dell’utilità di questa relazione al fine di centrare i suoi due obiettivi. Infatti ha sempre dato grande importanza alle stime del tasso di disoccupazione naturale in quanto valore-soglia per intervenire. Quando il gap tra la disoccupazione e questa variabile di equilibrio era vicino a zero o negativo, alzava preventivamente i tassi d’interesse, come durante l’era Greenspan o Yellen. Visto che il suo impatto non è mai immediato, la politica monetaria diventava restrittiva per prevenire tempestivamente una dannosa impennata inflazionistica. Oggi il quadro è radicalmente mutato (Fig. 3).

Fig. 3 – Qualcosa è cambiato nella relazione tra disoccupazione e inflazione (tassi annuali in percentuale) dal 1980 a oggi. Il tasso d’inflazione core è calcolato escludendo le componenti più volatili dall’indice dei prezzi rilevante per la Fed, ovvero i prezzi di energia e beni alimentari | Fonte: Federal Reserve Bank of St. Louis – Federal Reserve Economic Data (FRED)

A partire dal nuovo secolo il potere esplicativo della curva di Phillips si è indebolito fino a sparire per vari motivi. Per esempio la reperibilità globale dei lavoratori o la diffusione dell’efficiente commercio online comprime la crescita dei salari e dei prezzi a livello domestico. Rimane controverso se la relazione sia definitivamente morta o se sia semplicemente nascosta da altri fattori. Ciò che interessa maggiormente è che durante le fasi espansive l’inflazione risponde sempre meno ai colli di bottiglia nel mercato del lavoro. Lo dimostra il fatto che negli anni pre-pandemia la disoccupazione americana abbia toccato minimi storici mai visti da mezzo secolo senza innescare l’attesa accelerazione inflazionistica. L’appiattimento della curva di Phillips è pertanto un fenomeno positivo se si traduce in più lavoro per più persone senza effetti destabilizzanti. Allo stesso tempo ne consegue che l’inflazione corrente dipende sempre più dalle aspettative inflazionistiche degli agenti economici, a patto che queste rimangano ben ancorate al target del 2%. Perciò minimizzare deviazioni dell’occupazione al di sopra del suo livello massimo non è o perlomeno non sembra più necessario.

Ora la Banca centrale statunitense cambia la strategia di politica monetaria. Ma in che modo?

Alla prossima puntata…

Roberto Italia