Analisi – Fed, ora si cambia! È stato questo l’annuncio storico del Presidente della Banca centrale statunitense all’edizione “virtuale” del Simposio di Jackson Hole lo scorso agosto. In questa seconda parte dell’approfondimento vediamo le novità della revisione della strategia di politica monetaria a Washington.

Qui la prima parte dell’analisi.

RICAPITOLIAMO

La riforma della strategia di politica monetaria della Federal Reserve (Fed) era nell’aria. Abbiamo visto nella prima parte dell’analisi come la decisione annunciata dal suo Presidente Jerome Powell lo scorso agosto non sia stata presa per caso né a causa della pandemia. È nata bensì dall’evidenza che gli Stati Uniti, al pari di tutti i Paesi avanzati, sono profondamente cambiati negli ultimi trent’anni. Le radici di questi processi, alcuni positivi, altri negativi, vanno ricercati fin dalla fine degli anni Ottanta. La crisi finanziaria del 2008-2009 ha sicuramente rappresentato il punto di non ritorno. Nel 2012 il FOMC non valutò adeguatamente nella stesura del primo Statement le sfide del nuovo secolo per Washington: la caduta del tasso d’interesse naturale e l’appiattimento della curva di Phillips. Il risultato finale dell’annual inflation targeting flessibile è sotto gli occhi di tutti: crescita più debole del previsto, inflazione tenue, rischio di aspettative inflazionistiche persistentemente inferiori al 2% e tassi d’interesse ai minimi storici da più di un decennio. Un panorama del genere deteriora l’efficacia e la credibilità di un’istituzione come la Banca centrale. Ma quello che più conta è che il sano funzionamento dell’intero sistema economico-finanziario, la massima occupazione e la stabilità dei prezzi sono messi a repentaglio.

Embed from Getty ImagesFig. 1 – Il Presidente della Federal Reserve Jerome Powell

ORA

La formulazione dei due obiettivi di lungo termine è stata leggermente modificata dalla Fed in senso accomodante. La nuova strategia è definita average inflation targeting flessibile. Partiamo dalla stabilità dei prezzi. Rimane la “sacralità” del 2%. Tuttavia da qui in avanti la Fed si impegnerà a raggiungere un’inflazione del 2% media nel tempo e non più su base annua. Secondo un’ottica compensativa, la Banca centrale cercherà di correggere periodi con un’inflazione inferiore al target con periodi di inflazione moderatamente superiore al target. Non li “dimenticherà” come ha fatto finora. Valutare l’inflazione su un orizzonte pluriennale ha un certo appeal rispetto al sistema precedente per quanto riguarda il saldo ancoraggio delle aspettative inflazionistiche al 2%. Questo vale a maggior ragione quando il tasso d’interesse naturale è basso e la trappola dell’effective lower bound è sempre più frequente. Torniamo all’esempio della prima parte, quello di uno shock negativo alla domanda e con tassi d’interesse già a zero. Poniamo che la finestra temporale di valutazione dell’inflazione media sia fissata a cinque anni. In un regime di annual inflation targeting si è visto che è molto probabile una revisione al ribasso delle aspettative inflazionistiche. I danni sono pesanti e duraturi. Invece, in un regime di average inflation targeting, le aspettative inflazionistiche aumentano automaticamente perché si innesta l’idea che, dopo un periodo di scarsa inflazione, tipo di due anni e mezzo, la crescita dei prezzi sarà superiore al 2%. In questo caso i tassi d’interesse reali calano, anche quando quelli nominali sono fermi a zero, e il consumo e gli investimenti vengono rilanciati. L’inflazione attuale viene sospinta oltre il 2% per i due anni e mezzo seguenti. L’inflazione media sull’orizzonte quinquennale risulta pari al target, così come le aspettative. La chiave del buon funzionamento di questo meccanismo è che il nuovo assetto normativo guadagni fin da subito credibilità agli occhi del settore privato e dei mercati. A ciò si collega anche l’importanza di contenere l’inflazione sopra il 2% durante la fase compensativa per non generare il problema opposto. Si ricordi che un’inflazione troppo alta è tanto dannosa quanto un’inflazione troppo bassa.

L’altro ritocco importante riguarda l’impatto che la situazione sul mercato del lavoro avrà sulle decisioni di politica monetaria. Queste verranno prese solo sulla base di deviazioni negative dell’occupazione dal suo massimo livello, cioè quando la disoccupazione cresce, senza vincolarsi a un preciso obiettivo numerico. La modifica prende atto dell’appiattimento della curva di Phillips. Una preventiva stretta sui tassi d’interesse non è più giustificabile sulla base di un’imminente accelerazione inflazionistica. La crescita dell’occupazione al suo livello massimo o al di sopra di esso sarà invece sostenuta in modo da essere robusta e inclusiva. Anche se ciò generasse un’appropriata dose d’inflazione al di sopra del target, sarebbe in linea con la nuova interpretazione del mandato e l’aggiustamento dei tassi sarebbe meno aggressiva e più lenta. Il fatto che la disoccupazione si trovi al di sotto del suo valore naturale avrà dunque un peso minore sulle decisioni della Fed. Esso non dà più un’idea completa e precisa di quale sia la situazione nel mercato del lavoro. Da sottolineare anche che il nuovo approccio ha una valenza sociale non di poco conto. È dimostrato che le minoranze e le fasce di popolazione con reddito medio-basso sono più sensibili all’andamento ciclico dell’economia e vengono assorbite nel mondo del lavoro solo a tassi di disoccupazione molto bassi.

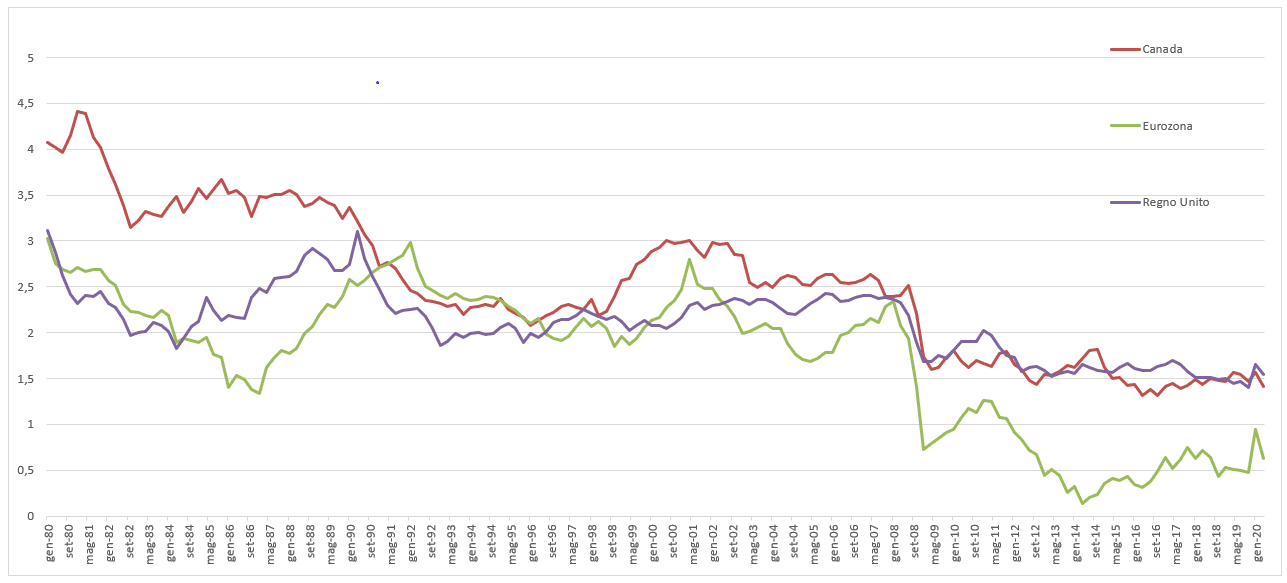

Benché formalmente minime, le due correzioni “da colomba” della Fed alla sua strategia sono rimarchevoli a livello domestico e non solo. Rendono più cauta una stretta sui tassi e attribuiscono al perseguimento della piena occupazione un ruolo strategico maggiore rispetto al tradizionale e ora più flessibile obiettivo inflazionistico. Ben lontani sono i tempi di Paul Volcker. Si è di fronte a un passaggio storico fondamentale nel mondo delle Banche centrali, non solo perché si tratta degli Stati, Uniti ma anche perché la caduta del tasso d’interesse naturale e l’appiattimento della curva di Phillips non sono un fenomeno tutto americano (Fig. 2).

Fig. 2 – Tasso d’interesse naturale nelle economie avanzate (in percentuale) dal 1980 a oggi. La metodologia di calcolo usata è quella di Holston, Laubach e Williams (2017) | Fonte: Federal Reserve Bank of New York, Measuring the Natural Rate of Interest

DOPO?

L’impegno rinnovato della Fed è rimasto fino ad oggi vago sul piano operativo. Si attendono ulteriori dettagli nei prossimi mesi. Ad esempio sarà da chiarire su quanti anni l’inflazione media verrà calcolata e quale livello di inflazione al di sopra del target sarà tollerato. Rimane anche da capire come questa nuova strategia strutturalmente più espansiva verrà implementata e resa credibile nel breve termine, stabilità finanziaria permettendo. L’inflazione è ben lontana dal rimanere stabilmente al 2% da anni. Come se non bastasse, la prima ondata della pandemia ha prodotto la peggiore recessione dai tempi della Grande Depressione, facendo impennare la disoccupazione. Come primo banco di prova non se ne poteva trovare uno più difficile. Sicuramente il federal funds rate, portato a ridosso dello zero a marzo, rimarrà lì nei prossimi anni e più a lungo che in precedenza. Non verrà toccato almeno fino al 2023, secondo le ultime proiezioni del FOMC rilasciate a metà settembre. È invece aperto il capitolo sull’utilizzo degli strumenti non convenzionali. L’introduzione dei tassi d’interesse nominali negativi rimane un tabù per l’Istituto di Washington. Il perfezionamento e il potenziamento sia del quantitative easing che della forward guidance rimangono gli sviluppi più probabili. Inoltre, come dichiarato dal vicepresidente della Fed Richard Clarida, iniziare a controllare la curva dei rendimenti sul modello giapponese non è un’opzione da escludere per il futuro.

Ora si cambia, dunque, ma la strada è tutta in salita, a maggior ragione se la politica fiscale e quella macroprudenziale non faranno la loro parte. Stiamo a vedere.

Roberto Italia